合伙型私募基金VS公司型私募基金,分别如何纳税?

发布者:基金服务网 发布时间:2022-09-26 11:27:15有限合伙以其灵活性强、成本低的组织优势及制度优势,在创业投资领域获得了投资者青睐。随着有限合伙创投企业数量的增长,降低税负等各类税收激励措施或税收优惠政策为投资者所喜闻乐见,同时仍存在法律规定不适应现实需求的现象。

目前,市场上的私募基金大多都是合伙型,少有公司型产品。合伙型与公司型数量产生的巨大差距,部分原因是项目决策效率与团队激励方面合伙型基金具有优势地位,主流原因还是因为合伙型的税收的优势,合伙型基金不作为所得税纳税主体,由合伙人分别缴纳所得税一共只有一道税,避免了所得税双重征税。

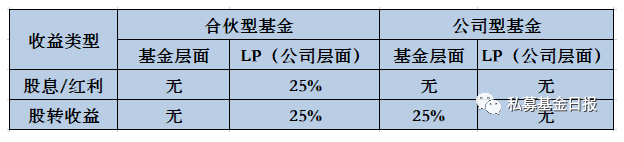

我们以私募股权、创业投资基金为例进行税收对比,其收益主要由两部分组成:股息/红利和股权转让溢价所得。

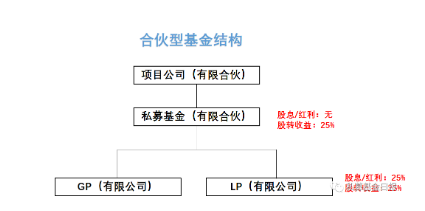

合伙型基金

合伙企业是税收透明体,项目分红所得不并入合伙企业的企业收入中,而是直接分配给各LP,由各LP单独缴税,所以在LP(有限公司)层面产生25%的企业所得税。

同理,股权转让溢价所得作为合伙企业的收入进行先分后税处理,所以在LP(有限公司)层面也会产生25%的企业所得税。

对于项目公司的分红,或者股权转让的溢价所得,合伙型私募基金层面无需缴纳企业所得税,只有当项目上市时,会涉及3%/6%的增值税。对于股息红利、股转收益,LP(有限公司)层面涉及25%企业所得税。

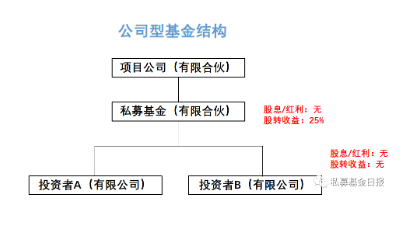

公司型基金

居民企业之间的股息、红利等权益性投资收益为免税收入。假设项目公司也是居民企业,那么公司型基金所得股息/红利为免税收入,无需缴税,公司型基金分红至投资者(有限公司)层面同样属于居民企业间的权益性投资,不需要缴税。

公司型基金的股权转让溢价所得属于企业的应纳税所得额范畴,应该缴纳25%的企业所得税。公司型基金对其分红至各投资者(有限公司)时属于居民企业间的权益性投资收益,因此各投资者(有限公司)所得收益为免税收入无需缴税。

对于项目公司的分红,公司型基金层面,投资者(有限公司)层面都无需缴税;对于股权转让溢价所得,公司型基金层面缴纳25%的企业所得税,投资者(有限公司)层面无需缴纳。

注:

当基金的投资者为有限公司形式的情况下,基金对外投资所得股息/红利在分配利润至LP/股东时,公司型基金比合伙型基金少交了企业所得税,也就是省下了25%的税款。股权转让溢价所得收益则两者相同。 (公司型基金层面,并不能将全部利润分配到投资者手中,必须提起法定盈余公积,而合伙型基金则可以将全部利润分配给投资者)

综上,并不是合伙型基金在所有的情况下都具有税收优势,当基金投资者为有限公司形式时,公司型基金明显具备绝对的税收优势,在加入基金小镇的后,省税优势会更加明显。近年来国内地方政府为了招商引资,竞相出台各类优惠政策,当地政府还会根据企业行业类别和缴税情况给予该企业一定的地方留存财政奖励!

来源:私募基金日报

相关资讯动态

网友评论

已有0人评论

热门评论