高瓴重仓,又投出一家心脏瓣膜上市公司

发布者:基金服务网 发布时间:2022-10-12 09:06:57在医疗器械赛道,高瓴反复投资着同类产品,这其中就包括心脏瓣膜领域。

健世科技B轮融资的时候,高瓴资本就通过珠海屿恒持股5.69%,招股书显示,珠海屿恒是珠海高瓴管理的私募股权基金。

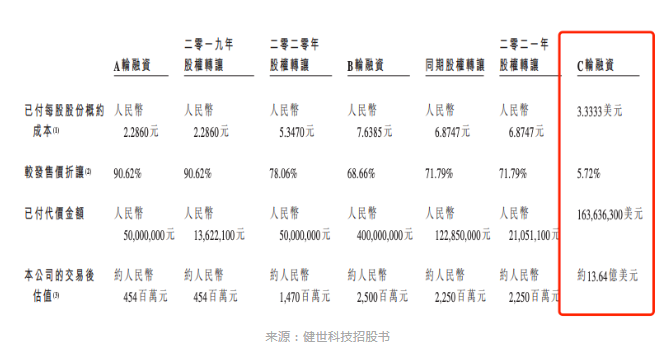

2021年5月,高瓴资本旗下的AUT-VII HK Holdings Limited领投健世科技的C轮融资,金额高达7250万美元。

本轮融资完成后,健世科技的投后估值达到13.64亿美元,约合人民币97.06亿元,较2020年B轮融资后25亿元人民币的估值大幅增加。

在B轮和C轮两次出手,也将高瓴送上了健世科技最大机构股东的位置。

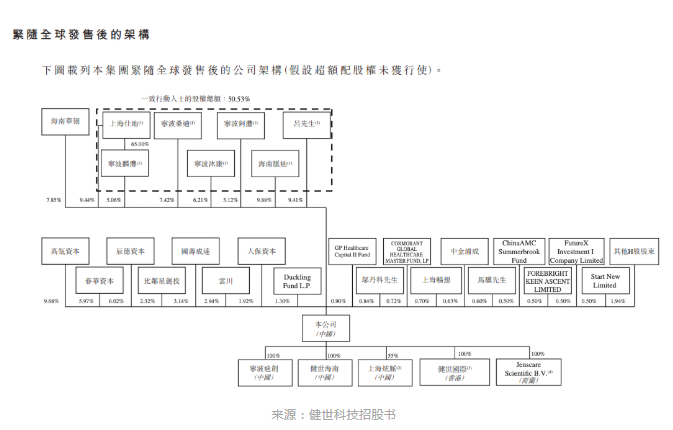

上市前,高瓴资本对健世科技的持股比例高达9.87%。

IPO后,高瓴资本持有健世科技9.68%的股份,春华资本和辰德资本则分别持有5.97%和6.02%的股份。

值得一提的是,心脏瓣膜介入赛道整体上并不大,但高瓴却对这个赛道进行了多个项目布局。

启明医疗、微创医疗、沛嘉医疗背后,都能看到高瓴资本的影子,这三家公司被称为心脏瓣膜三巨头,也纷纷登陆了资本市场。

去年2月,心通医疗上市,发行价12.2港元/股,首日上市高开76.23%报21.5港元/股,最高市值超500亿港元。值得注意的是,高瓴不仅是其投资方,更是作为其基石投资者。

买遍心脏瓣膜企业,高瓴看中的是心脏瓣膜这个确定性赛道,反复投资同类产品,可以有效地获得赛道的增长红利。

在二级市场上,截至发稿前,启明医疗、沛嘉医疗、心通医疗市值各为40.31亿港元、42.17亿港元、53.67亿港元,对比来看,健世科技当前市值称得上是行业第一。

根据弗若斯特沙利文的资料,2021年,全球有约2.21亿名瓣膜性心脏病患者,其中约3700万名患者在中国。

尽管结构性心脏病,尤其是瓣膜性心脏疾病的患病率高,但安全有效的治疗方法却寥寥无几:药物疗法仅有助缓解症状,但无法根治疾病;传统开胸手术可能有效根治疾病,但具高入侵性及高风险。

近年来,介入疗法凭借创伤小、痛苦少以及恢复快等特性快速发展,正逐渐替代传统结构性心脏病疗法。

健世科技专注于开发用于治疗结构性心脏病的介入产品,目前已经开发出针对不同类型结构性心脏病,包括三尖瓣疾病、主动脉瓣疾病、二尖瓣疾病及心力衰竭的一系列治疗解决方案。

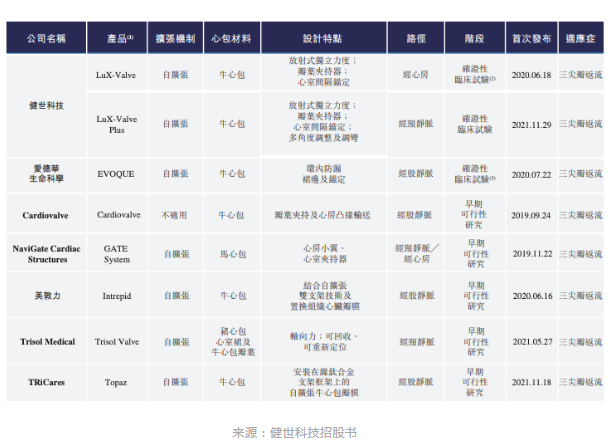

招股书显示,健世科技的核心产品LuX-Valve是自主研发的第一代经导管三尖瓣置换系统,专为重度三尖瓣返流及高手术风险患者而设计。

LuX-Valve毋须进行常规开胸手术,可以人工瓣膜支架替代患者具功能障碍的原生三尖瓣的功能,具有治疗重度三尖瓣返流的潜力。LuX-Valve及LuX-Valve Plus是中国仅有的已知正在处于临床试验阶段的经导管三尖瓣置换在研产品,而目前全球仅有3款产品进入到确证性临床阶段。

基金服务网根据弗若斯特沙利文的资料,鉴于LuX-Valve为世界首款完成确证性临床试验受试者入组的在研产品,预期其将成为全球首批获准商业化的经导管三尖瓣置换产品之一。

2023年,预计中国经导管三尖瓣介入的市场规模将为8560万元,预计于2025年将达到8.5亿元,2023年至2025的复合年增长率为215.2%。预计经导管三尖瓣介入的市场规模于2030年将达到人民币203亿元。

健世科技在招股书中表示,公司专注于结构性心脏病领域,并将开发一个全面、多样化及强大的心脏瓣膜疾病及心力衰竭产品管线。

来源:直通IPO,作者韩文静

相关资讯动态

网友评论

已有0人评论

热门评论